青色申告の”決算期”や”年度”の区切りは、私たちが日頃慣れ親しんでいるものとは違います。

ここでは青色申告のための決算や青色申告書類に記入をするとき、いつを開始日にして、いつを終了日にすればいいのかをご紹介します。

自”って何? ”至”って? 青色申告の書類にあらわれるナゾの暗号

青色申告のはじまりとおわり 基本は1月1日~12月31日です

開業・廃業したときのはじまりの日とおわりの日の決まり方

”自”って何? ”至”って? 青色申告の書類にあらわれるナゾの暗号

まずは青色申告の書類を作るときに出会うことになる、”自”と”至”の文字について、サラッと触れておきましょう。

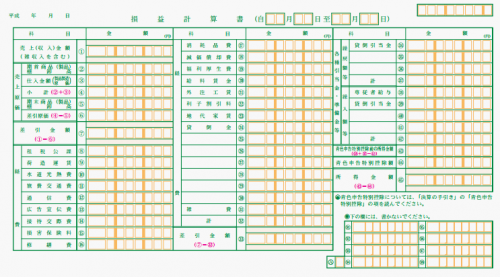

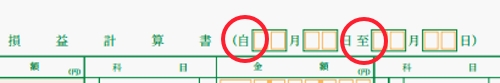

あなたがこの文字を見るのはたとえば、青色申告書類の中の『損益計算書』上部。

■損益計算書

はい、分かります。分かりますよ!

ひと目見ただけで頭が痛くなりそうですよね。

そこをひとつ。グッと、グッとこらえていただいて。

とりあえずは、目をチカチカさせるこの書類の、上部のここにだけご注目ください。

■損益計算書 「自・至」部分

おーっと、見えない!

画像をクリックしていただくと、大きな画像をご覧いただけるのですが、さらに拡大し、さらに印もつけてわかりやすくしたのがこちら。

じゃじゃーん。

ありましたね! ”自”と”至”の文字!

どうしてもまだちっちゃいですよね、ごめんなさい。

よく見えなかったら、画像をクリックしてみてください。大きく表示されます。

”至”って、まだ何となくわかると思うんです。”至る”って言葉の意味、そのままですよね。

「そこに至る、『ここまで!』って意味だな」

と。

わからないのが”自”です。

「青色申告で”自”って? ”自”って何? ふつう”自分の”とか”そのものの”って意味だよね?」

そんなふうにあわてふためいてオロオロしました。この表示を最初に見たときは。

まぁ、明らかなんですけどね。この書類の頭に”至”と並んで書かれている時点で、たぶん”自”は”はじまりの日”を意味するんだろうな、なんてことは。

でも!

「きっとはじまりの日付を書けばいいんだな」

なんて適当な感じで記入できるものではないですよね、青色申告の書類って。

少なくとも私は、確信が持てないまま、青色申告の書類に記入するなんて怖くてできないです。

だって書類を一生懸命作って、いざ提出! となったときに

「あ、ここ。間違ってますよ」

なんて言われた日には、もう立ち直れないじゃないですか!

そこで私は行きましたね、最寄りかつ所轄の税務署さんへ。

そして確認しました。だから間違いないです。

青色申告書類の”自”ははじまりの日付

”至”はおわりの日付 です!

前置きが長くなりましたが、こんどは青色申告のはじまりの日付とおわりの日付が、どう決まるのかをみてみましょう。

青色申告のはじまりとおわり 基本は1月1日~12月31日です

街に決算セール!なんて文字が踊るのは、毎年2月から3月にかけてですよね。

学校や役所で”年度”というときには、桜咲く4月からはじまって、やっと春が近づいてくる3月に終わる。

決算や公の手続きなどに関して、私たちが慣れ親しんでいるのはこの

4月から年をまたいで翌年の3月

というくくり。

それが青色申告では毎年1月1日~12月31日というくくりだというのだらか、それだけでももう戸惑ってしまいますよね。

たとえば

「平成29年度の青色申告をしよう!」

と、あなたが考えたとしたら、集めなければいけない領収書や、帳簿で管理しないといけない金品の動きは平成29年1月1日~平成29年12月31日までのもの。

その期間の記帳をもとに青色申告の書類を作成して翌年 平成30年の3月15日までに提出する、という流れです。

お正月が明けた頃から騒がしくなってくる青色申告界隈(個人事業主仲間のみなさん)。

「さぁて今年も青色申告をやっつけちゃおうか!」

というときには、前年の1月1日~12月31日までの話をしているんですねぇ。

確かに、

「3月に決算するものを3月中に提出するように!」

と言われたってそれはムリな話なのですが。

個人事業主として仕事をはじめた当初は、この期間の違いに少なからず衝撃を受けたものでした。

以上のように、青色申告で扱う期間は原則毎年1月1日~12月31日と決まっています。

それは個人事業主である限り、町の地主さんでもお代官様でも変わりません。

そうは言っても何にでも”例外”が存在するもの。

この”例外”こそ、その年に開業・廃業をした場合ということなんですね。

開業・廃業したときのはじまりの日とおわりの日の決まり方

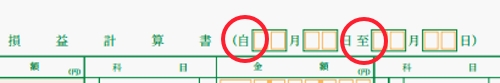

ここ2年の間に開業したり廃業したりせず、その年を通じて事業をおこなっていれば、一度の青色申告に含まれる期間の開始日付は1月1日、終了日付は12月31日で毎年同じです。

■青色申告決算書の損益計算書 「自・至」部分

では直近の1月1日から12月31日の間に個人事業を開業・廃業しているときの開始日付と終了日付は、どうなるのかをみてみましょう。

自 事業開始日の決まり方

直近の1月1日から12月31日の間に開業していれば開業日(開業した当日から)

それより前の年に開業していれば1月1日

至 事業終了日の決まり方

直近の1月1日から12月31日の間に廃業していれば廃業日(廃業した当日まで)

事業を継続しているなら12月31日

開業・廃業した場合と年間を通じて事業を続けた場合の帳簿への記入例

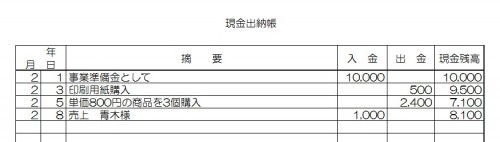

■■現金出納帳

■その年に開業している場合

開業と同時に現金を準備していれば開業日付で、

開業日にはまだ準備がなければ事業用に現金を準備した日から

記入を始める。

■その年に廃業している場合

廃業日付で現金出納帳の残高と実際の現金残高とを合わせ、

残高すべてを「家計へ」などとして出金処理し残高を「0」に。

併せて事業主貸の帳簿にも同額の入金を記録する。

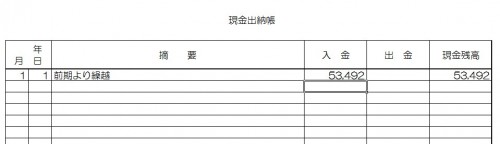

■年間を通じて事業をしていた場合

(その年に開業も廃業もしていない場合)

1月1日付で「前期からの繰越」などとして、

前の年の12月31日時点での現金残高を記入。

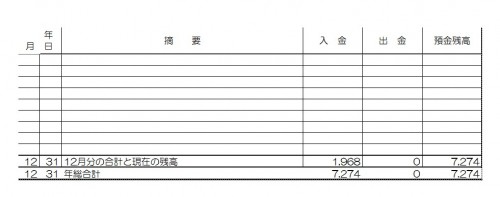

12月31日時点での現金出納帳と実際の現金残高を合わせ、

その額を次の年に繰り越す。

青色申告をしようとすると、はじめて出合って戸惑うことってたくさんありますよね。

”自”と”至”もそのひとつ。今でも

「なんで”開始”○月○日~”終了”○月○日ってしてくれないんだろう」

と思っています。

まさか”自”と”至”じゃなきゃいけないなんて、法律で決まっているはずもなく、いわゆる政務・会計界の慣習なのだと思います。

今までそうしてきたんだから、これからもそうでいいでしょ、って。

というか、たぶん税務や会計に詳しい人たちにとっては当たり前で、気づかないんだと思います。

私たち一般人にはとても分かりにくくて、”自”と”至”の書き方だけで、丸1日でも丸2日でも悩んでしまえるなんてこと。

私だって結局、税務署さんに行って確認するまでは

「うん、これでいいんだ!」

という確信は持てませんでしたから。

そんな強敵、”自”と”至”も、紐解いて見れば、気をつけなくてはいけないのはその年に開業・廃業をしている場合だけ、ということがお分かりいただけたと思います。

それ以外、一年を通じて事業をおこなっていた場合には、1月1日をはじまり = 自、12月31日をおわり = 至 とすればいいのですね。

12月31日時点で帳簿の残高や合計額を算出して、それを実際の現金などの残高と合わせる作業が、決算や棚卸(たなおろし)と呼ばれます。

青色申告のための4枚組(両面に印刷されているから税務署さんでもらった場合は2枚組)の書類はまとめて青色申告決算書と呼ばれます。

基本の印刷は緑色でされている表のことで、その年の全部の記帳が→決算・棚卸でまとめられ→そこで算出された数字を青色申告決算書に記入する、という流れです。

一年に一度のことですから、毎年していてもどうしても忘れてしまったり、戸惑うことも出てくるかと思います。

そんなときにはぜひ、こちらのブログのいろいろな記事を参考にして、大変ですけれどあきらめずに、65万円の青色申告特別控除を勝ちとってくださいね。

なんの取り柄もない個人事業主が

わずか2年で社長になった

事業を大きく成長させる秘密はここから学びました。

すでに個人事業主であるあなたは

短期間で成長できる可能性を秘めた金の卵です。